Comprendre la différence entre le taux effectif et le taux marginal d’imposition

Lorsqu’il vient le temps de comprendre le système fiscal, deux concepts clés jouent un rôle important dans la détermination des impôts que nous payons : le taux effectif d’imposition et le taux marginal. Ces concepts peuvent sembler complexes, mais sans crainte, ils sont plus simples à comprendre qu’on pourrait le croire. Dans cet article, nous explorerons la signification de chacun de ces concepts.

Le taux effectif d’imposition

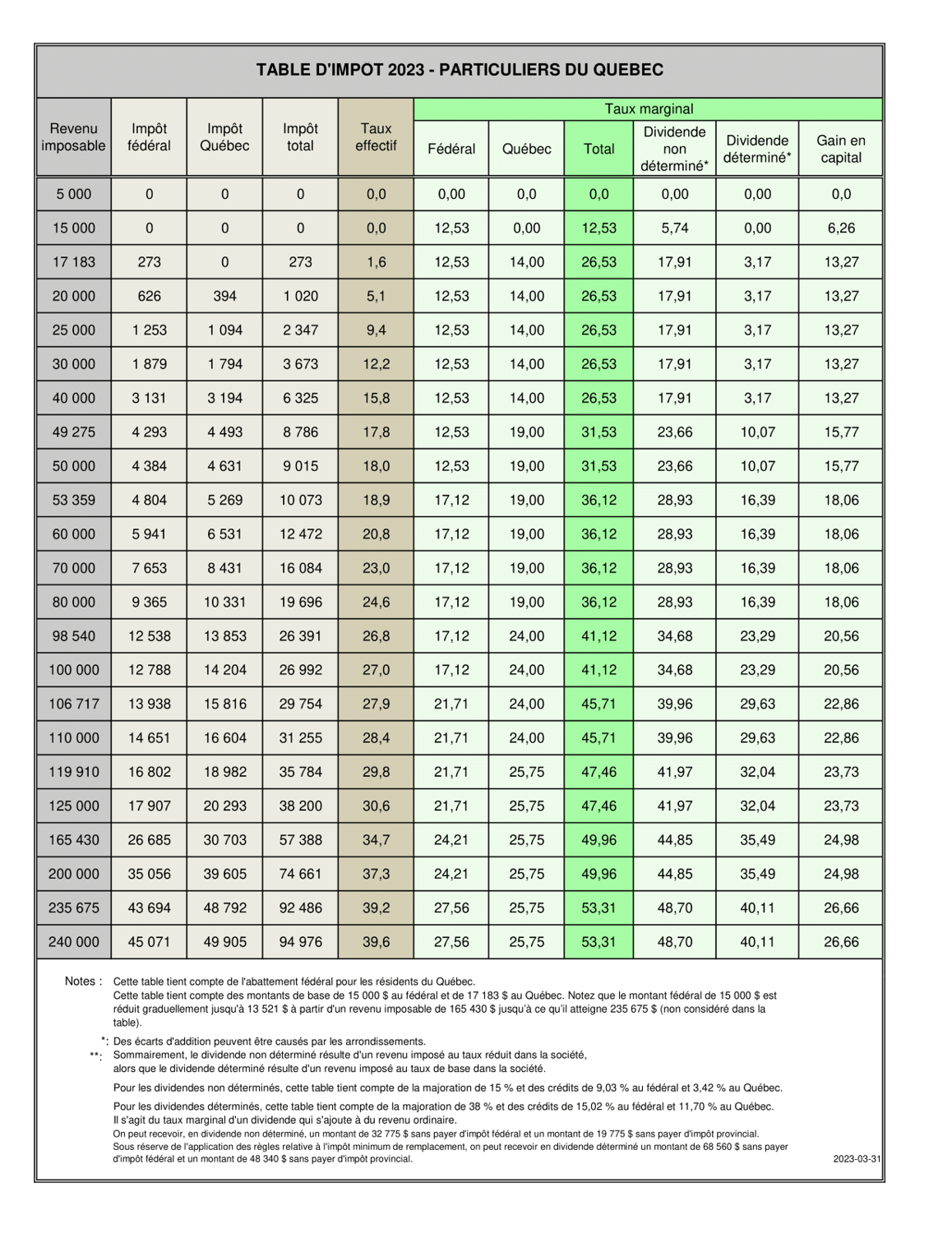

Comme nous avons un système d’imposition progressif par pallier, le taux effectif d’imposition représente en fait le taux moyen d’impôt payé par une personne en fonction de son revenu total. Pour calculer le taux effectif d’imposition, il suffit de diviser le montant total des impôts payés par le revenu total. Ce chiffre donne une vue globale de la charge fiscale d’une personne sur l’ensemble de ses revenus.

Par exemple, si un contribuable gagne 50 000$ par année et paie 10 000$ d’impôt, son taux moyen d’imposition serait de 20 % (10 000 / 50 000).

Le taux marginal d’imposition

Au Québec, tout comme au Canada, nous avons des systèmes d’impositions par pilier et c’est ici qu’entre en compte le taux marginal d’imposition. Contrairement au taux moyen (effectif), le taux marginal d’imposition est le pourcentage d’impôt payé sur le dernier dollar gagné dans l’année.

Supposons qu’un contribuable gagne 50 000$ par année. Ici au Québec, les premiers 15 705$ sont non imposables. Par la suite, de 15 705 à 18 056$ celui-ci sera imposé à 12,53%. Finalement, le reste de ces revenus seront imposés, jusqu’à son plafond de 50 000$, à 26,53%. Si ce même contribuable avant une augmentation salariale de 1000$, ce 1000$ additionnelle se ferait imposée à 26,53%.

Voici le tableau d’imposition au Québec pour 2023

*IMPORTANT : Ce tableau est celui de 2023 et quelques modifications pourraient survenir en 2024. (image provenant du site web de la banque Desjardins)

| Taux effectif |

| Taux marginal |

Impact sur la planification fiscale

Comprendre la distinction entre le taux effectif et le taux marginal est crucial afin de pouvoir faire une bonne planification fiscale. Les particuliers peuvent ajuster leurs comportements financiers et faire des choix stratégiques en fonction de ces deux taux. Par exemple, quelqu’un ayant un taux marginal d’impôts élevé viendra cotiser davantage dans un REER pour réduire son impact fiscal, alors que celui ayant un faible taux marginal pourrait choisir de cotiser davantage dans le CELI.

Conclusion

En résumé, le taux effectif d’imposition donne une vision d’ensemble de la charge fiscale globale d’un individu, tandis que le taux marginal se concentre sur le pourcentage d’impôt appliqué à chaque palier d’imposition. Comprendre ces deux concepts est essentiel pour une planification fiscale efficace.

Abonnez-vous à l’infolettre

Autres articles

Catégories

- Actualité (7)

- Budget (1)

- Impôts (5)

- Maison (5)

- Placements (6)

- Planificateur financier (2)

- Première maison (5)

- Retraite (6)

- Sans étiquette (3)

- Succession (1)